투자를 공부하며 쉽게 정리해 인사이트와 함께 전합니다. 이 글과 함께 투자와 더 친해지기 바랍니다.

[편집자주]

모래 더미에서 바늘을 찾지 말고, 모래 더미 전체를 사라. 제가 존경하는 투자자 존 보글이 한 말입니다. 시장을 이기는 것은 매우 힘드니 시장 전체를 사라는 것인데요. 정말 쉬운 방법으로 시장과 함께 할 수 있는 방법을 존 보글이 제공해주었습니다.

그러나, 간혹 투자의 역사를 살펴보면 시장을 이기는 투자자들이 있습니다. 55년간 시장을 이긴 워렌 버핏, 펀드매니저 시작부터 은퇴까지 시장을 2배 이상 이긴 전설의 펀드매니저 피터 린치, 그리고 리틀 버핏이라 불리는 퍼싱 스퀘어 홀딩스의 빌 애크먼 CEO 등이 그런 투자자들입니다. 이 투자자들은 어떻게 시장을 이겼을까요, 그리고 시장을 이기는 방법은 무엇일까에 대한 궁금증이 생겼고 이에 대한 저의 생각을 글로 전합니다.

시장을 이기기 어려운 이유

우선 시장을 이기는 것을 논하기 전에 시장의 정의가 필요할 것 같습니다. 시장이라는 것은 주식시장 전체를 뜻합니다. 미국의 주식시장은 대표적으로 3대 지수 다우존스지수, S&P500, 나스닥 지수가 있습니다. 예를 들어 S&P500 지수는 Standards&Poors 라는 신용평가사에서 정한 500개의 기업의 시가총액의 합을 지수로 나타낸 것입니다. 시장을 이긴다는 것은 이 시장을 대표하는 지수를 이긴다는 것을 뜻하죠.

그렇다면 시장을 이기기 힘든 이유는 무엇일까요. 그이유는 대부분 종목의 수익률이 시장 평균 보다 낮기 때문입니다. 다시 말 해서, 시장에서 아무 종목이나 골라서 시장과 대결을 한다면 약 60%의 확률로 지게된다는 겁니다. 역시나 시장은 매우 강하군요.

평균보다 낮을 확률이 60%라는건 우리가 평소에 알고있는 상식과는 조금은 다른것 같습니다. 이런 현상이 어떻게 가능할까요. 그 이유는 바로 시장의 주식 수익률이 고등학교 수학 시간에 배우는 대칭적인 정규분포를 따르지 않기 때문이죠.

주식시장의 개별 기업 수익률은 비대칭적인 로그 노멀 분포를 따릅니다. 로그 노멀 분포라는 것은 로그를 취한 것이 정규분포를 따른다는 것인데, 즉 지수가 정규분포를 따른다는 개념입니다. 쉽게 말해서 평균을 매우 크게 뛰어넘는 소수의 기업들이 있다는 겁니다. 아래 그래프를 보시죠.

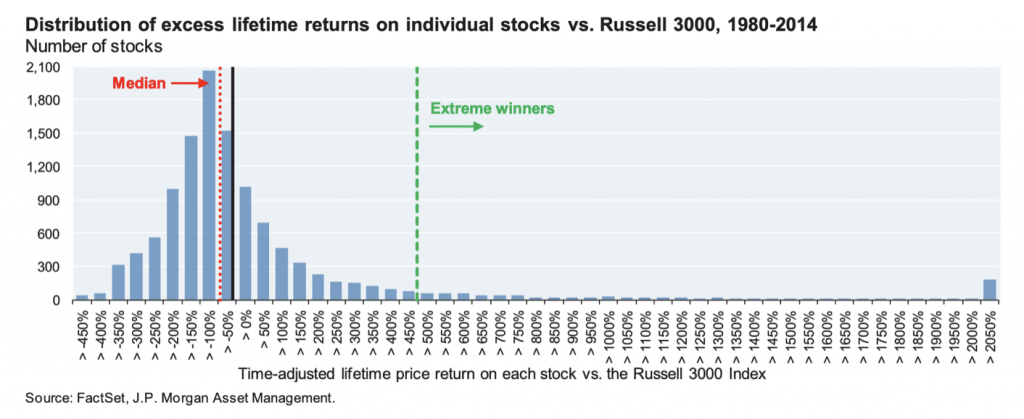

가로축은 수익률이고, 세로축은 기업의 수를 나타내는 그래프 입니다. 여기서 완쪽의 군집은 대칭적인 정규분포를 따릅니다. 그런데 우리가 봐야할 건 오른쪽에 있습니다. 2500%의 수익률 이상을 기록한 기업들이 있군요. 이렇게 정규분포에서 긴 꼬리를 가진 그래프가 바로 로그 노멀 분포입니다.

위 그래프는 미국 시장 러셀 3000라는 지수에 포함된 기업들 3,000개의 수익률을 1980년부터 2014년까지 본 것인데요. 빨간색 점선이 중간값입니다. 즉 3,000개 기업 중에 1500등의 기업은 수익률을 -50%가량 기록했다는 것이죠. 까만색 점선은 평균값입니다. 중간값보다는 오른쪽에 위치하고 있습니다. 이것은 평균 이하의 수익률을 가진 기업이 시장의 대부분을 차지하고, 소수의 뛰어난 몇몇 기업이 평균을 이끈다는 것을 의미합니다. 우리가 찾아야할 미래에 위대한 기업이 될 후보들이죠. 이것이야말로 모래 속의 바늘, 아니 모래속의 진주알 인 셈이죠.

지금까지 시장을 이기기 어려운 이유에 대해서 얘기했습니다. 그렇다면 우리는 시장을 이기기를 포기해야 하는걸까요? 하지만 여기 장기적으로 꾸준히 시장을 이겨온 사람들이 있습니다.

시장을 이기는 사람들

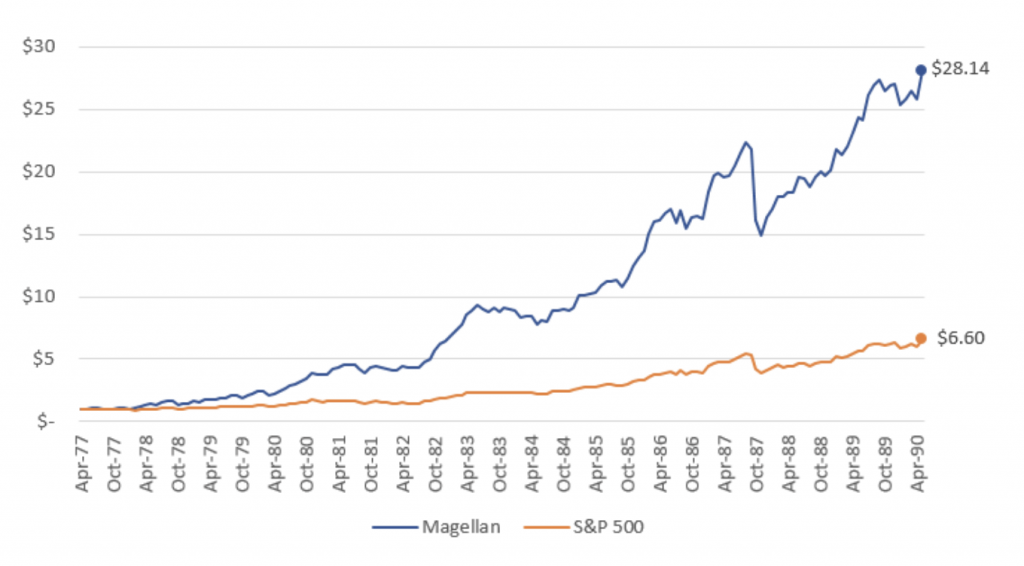

피터 린치가 1977년부터 1990년까지 운용한 ‘마젤란펀드’는 13년간 누적 수익률 2,703%로 연평균으로 매년 29.2%를 기록했습니다. 1980년 한 해에 70%의 수익률을 거둔 적도 있고, 지수가 하락할 때 조차조차 탁월한 성과를 냈죠.

피터 린치는 보면 시장을 이기는 게 불가능은 아닌 것 같군요. 그리고 매년 이기는 것을 보니 피터 린치의 투자는 랜덤과는 거리가 먼 것 같습니다. 마치 정말 특별한 무언가가 있는 것 같네요. 바로 그것이 피터 린치의 투자 철학이 있었기 때문 아닐까요. 자신만의 확고한 투자 철학을 가지고 무작위와는 거리가 멀게 투자한다면 그것이 시장을 이기는 방법이 아닐까 합니다.

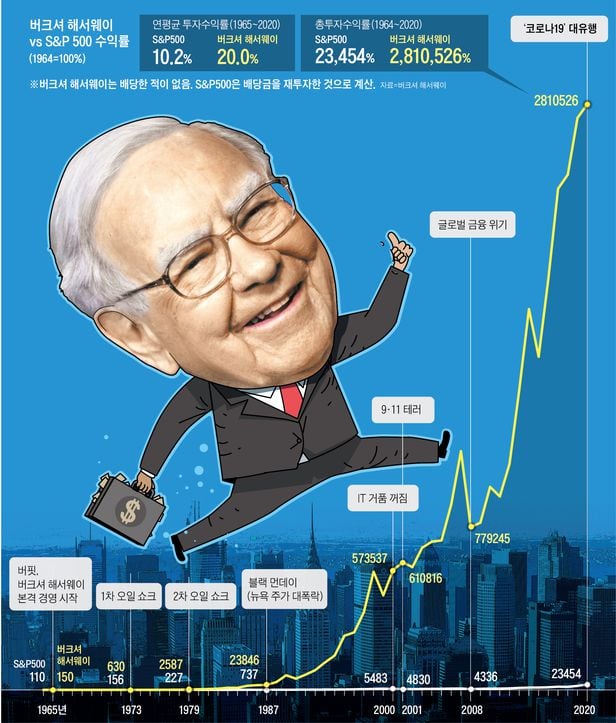

워렌 버핏은 1965년 버크셔 해서웨이를 지주회사로 새로운 투자 인생을 시작합니다. 그로부터 55년 뒤 지수와의 차이는 어떻게 되었을까요. 119.8배. 버핏의 버크셔 해서웨이와 S&P500에 투자했을 때의 수익률 차이입니다. 55년 동안 연평균 S&P500의 수익률 10.2%를 두 배가량으로 뛰어넘는 20.0%의 수익률을 거뒀습니다. 매년 9.8% 정도 되는 수익률 차이가 55년간 연 복리로 쌓이게 되면 이런 천문학적인 차이가 발생하는 것이지요. 이것으로부터 배울 수 있는 점은 초과 수익도 중요하지만 장기간 시장을 벗어나지 않고 투자하는 것도 중요하다는 것을 느낍니다.

시장을 이기는 방법

저는 독자 여러분께 시장에 지지 않는 두 가지 방법을 제안합니다.

첫 번째, 존 보글의 철학을 따라 시장과 함께 가는 인덱스펀드에 투자하는 것입니다. 모래 더미에서 바늘을 찾느니 모래 더미 전체를 사는 것이죠. 워렌 버핏도 극찬하는 투자 방법으로 이 시대에 최고의 방법이라고 생각합니다. 투자를 전문으로 하지 않는 누구나 인덱스 펀드라는 발명품을 사용함으로써, 투자를 공부하기 위한 큰 시간과 노력 없이 안정적인 투자를 할 수 있습니다.

둘째로 피터 린치, 워렌 버핏, 빌 애크먼의 철학을 따라 철저한 분석으로 확신을 가지고 저평가된 뛰어난 기업에 집중 투자하는 것입니다. 하지만 이것은 쉽지는 않습니다. 존 보글은 시장을 뛰어넘는 투자자가 될 확률은 30분의 1도 되지 않는다고 했죠. 만약 이 소수의 투자자가 될 자신이 있는 분이라면 도전하는 것은 언제나 환영입니다. 물론 저도 이런 시장을 뛰어넘는 투자를 하기 위해 항상 공부하고 연습하고 피드백을 해오고 있습니다.

혹시나 실패하더라도 걱정하지 마십시오, 당신이 잘해오고 있다면 앞으로 남은 날 중에서 오늘이 가장 투자를 덜 잘하는 날일 거니까요. 게다가 저희에겐 버핏과 함께 투자를 할 수 있는 방법이 있습니다. 바로 이런 투자자들에게 투자하는 것이죠. 워렌 버핏의 버크셔 해서웨이에 투자하는 것이죠. 버크셔 해서웨이에 투자하는 것은 심지어 수수료도 없습니다.

제가 제안한 방법이 매우 극과 극이라 신기하기도 합니다. 정말 간단하게 시장 전체에 잘 분산된 인덱스 펀드에 투자하거나, 매우 철저한 분석으로 소수의 뛰어난 기업에 집중적으로 투자하거나. 애매모호한 것 보다는 확실한 태도를 취한다면 살아남는 곳이 시장인 것 같습니다.

“사람들이 부동산에서 돈을 벌면서 주식에선 돈을 잃는 이유가 있다. 집을 선택할 땐 몇 달을 고민하지만, 주식 선정은 몇 분 만에 해 버리기 때문이다.”

“투자하기로 했다면 독자적인 길을 가야 한다, 최신 기밀정보와 루머, 추천종목 따위는 무시하라. “

– 피터 린치

맺으며

위 두 가지 어느 방법을 선택하든 투자에 대한 소소한 공부를 하는 것은 인생에 큰 도움이 되고, 심지어 재밌기까지 합니다. 그래서 저도 공부를 하면서 ‘동이의 투자 이야기’로 여러분께 제 생각과 철학을 전달하고 있고요. 사실 투자는 정말 어렵지만 어떻게 보면 정말 쉽습니다. 욕심을 버리면 됩니다. 짧은 기간 안에 큰 이익을 거두겠다는 욕심 말이지요. 매년 엄청난 수익률을 거두지 못해도, 시장 수익률보다 조금 낮아도 투자하는 올바른 마음가짐만 가진다면, 우리는 누구나 만족할만한 투자를 하고 희망찬 미래를 만날 수 있을 겁니다.