투자에 대한 흥미로운 이슈를 저만의 관점에서 바라본 이야기를 전합니다.

[편집자주]

지난 5월 18일 새벽 빅쇼트의 실제 주인공 마이클 버리의 포트폴리오가 미국 13F를 통해 공개됐다. 트위터로 테슬라의 공매도를 선언했던 그는 과연 언행일치했을까.

2008년 미국 부동산 버블을 예측하고 실제로 행동에 옮긴 마이클 버리. 그가 13년 만에 전에 없었던 엄청난 규모의 빅쇼트를 다시 한번 감행했다. 과연 또 한 번 그의 베팅은 적중할 것인가, 마이클 버리의 테슬라 빅쇼트에 대한 이야기를 전한다.

마이클 버리 테슬라에 빅쇼트

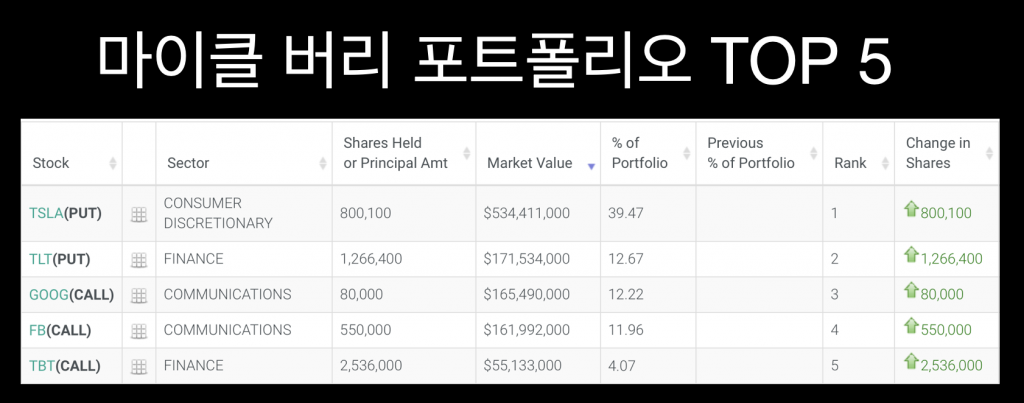

필자는 포트폴리오의 비중을 해당 기업에 대한 확신의 정도 만큼 크게 투자하는데. 마이클 버리는 테슬라 하락에 대한 확신이 아니라, 거의 사실로 받아들이고 있는 것 같다. 버리는 자기 포트폴리오 전체의 39.47%를 테슬라 하락에 베팅했다. 테슬라 풋옵션 말이다.

풋옵션은 특정한 기초자산을 미리 정한 가격으로 장래의 특정 시점 또는 그 이전에 팔 수 있는 권리를 매매하는 계약을 말하며, 콜옵션은 이와 반대로 살 수 있는 권리를 매매하는 계약을 말한다. 이때 옵션은 강제의무가 아니라 선택권이므로, 거래당사자의 이해에 따라 불리한 경우에는 옵션을 행사할 권리를 포기할 수 있다.

버리는 테슬라 주식을 특정 가격에 팔 수 있는 권리를 산 것이다. 만약 테슬라의 주가가 무한정 올라간다고 하면, 단지 옵션의 권리를 포기하는 것으로 손실이 제한된다. 하지만, 테슬라의 주가가 크게 하락한다면 행사 가격과 주가의 차이만큼의 수익을 얻을 수 있다.

하지만 풋옵션 매수는 단순한 공매도 보다 더 큰 레버리지 효과를 가지게 된다. 간단히 설명하면 다음과 같다.

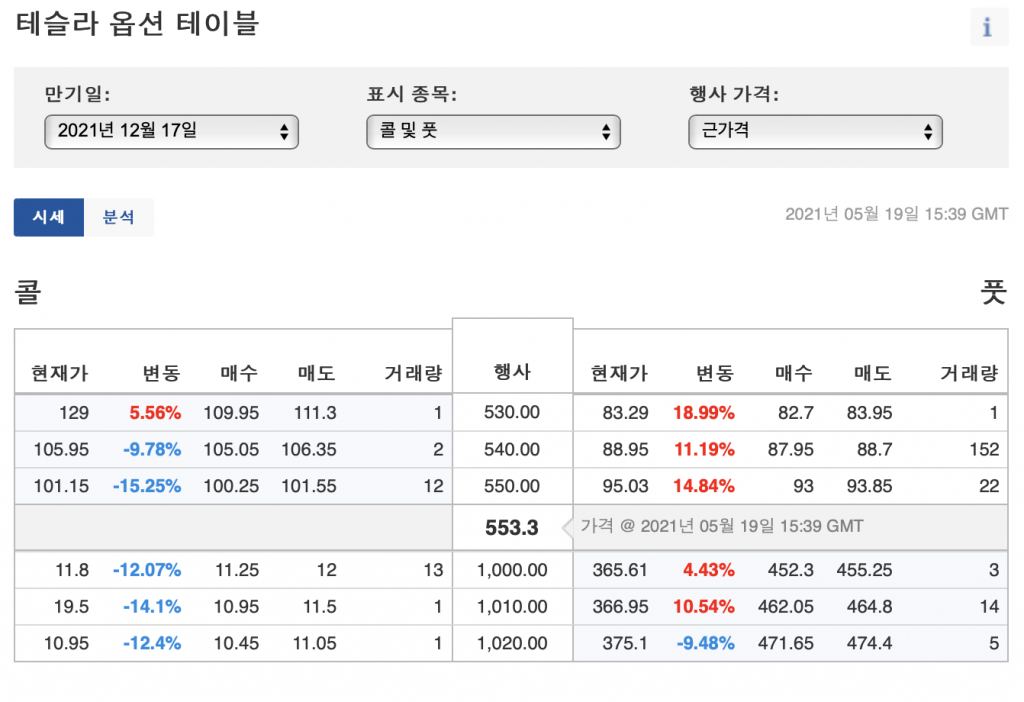

버리가 매수한 풋옵션의 가격은 알 수 없기 때문에 현재 풋옵션 가격으로 매수한다면 어떤 결과가 나오는지 간단히 계산해보겠다. 현재 12월 17일까지 530달러에 테슬라 주식을 팔 수 있는 풋옵션 가격은 83.29달러이다.

여기서 행사가격은 530달러가 되며, 옵션의 가격은 83.29달러 그리고 옵션 만기일은 12월 17일이 된다. 하지만 이조차도 약 19% 증가한 가격이기에, 버리는 더욱 저렴한 가격으로 매수를 했을 것이다.

만약 테슬라의 주가가 12월 17일 이전에 250달러로 하락한다고 가정을 해보자. 그러면 530달러 (행사가격) – 250달러 (주가) = 280달러의 수익이 발생한다. 옵션의 가격은 83.29달러이므로, 수익률은 (280 – 83.29)달러 / 83.29달러로 236.2%가 된다.

이렇게 풋옵션은 손실을 일정 수준으로 제한하면서, 수익은 무한정 커질 수 있는 구조가 된다. 풋옵션의 권리를 행사하지 않으면 풋옵션에 지불한 가격은 가치가 0이 된다. 그런데, 마이클 버리는 전체 포트폴리오의 39.47%를 테슬라 풋옵션에 투자했다. 행사하지 않으면 전체 포트폴리오의 39.47%가 사라진다는 이야기다.

주가가 하락하지 않으면 전 자산의 절반가량이 사라지는 상황인데, 버리는 엄청난 확신에 차 있는 듯하다.

그런데 마이클 버리는 전 분기 대비 자산이 많이 늘어났다, 이것은 포트폴리오 레버리지를 취한 것 일 수도 있는데, 만약 그렇다면 자신 전체 자산의 몇 배 이상을 테슬라 하락에 베팅한 것이라고도 볼 수 있다.

있는 돈 없는 돈 다 모으고 돈까지 빌려서, 레버리지 효과를 내는 풋옵션으로 테슬라 하락에 베팅한 것이다. 얼마나 큰 확신이 있어야 이런 행동이 가능할까. 이 자신감에 나는 경의를 표한다.

테슬라, 캐시우드, 도지코인, 비트코인의 상관관계

테슬라에 숏 포지션을 취한 것은 이와 상관관계가 높은 캐시우드의 펀드 ▲ARKK와 ▲도지코인 그리고 ▲비트코인에 숏을 한거나 다름없다.

테슬라는 유상증자로 많은 현금을 확보했다. 하지만, 그 현금을 사용할 곳을 찾지 못 했다. 테슬라는 현금 일부를 비트코인에 투자했고, 사실을 공표했다. 또한, 일론 머스크의 발언으로 비트코인과 도지코인의 가격은 롤러코스터를 타고 있다.

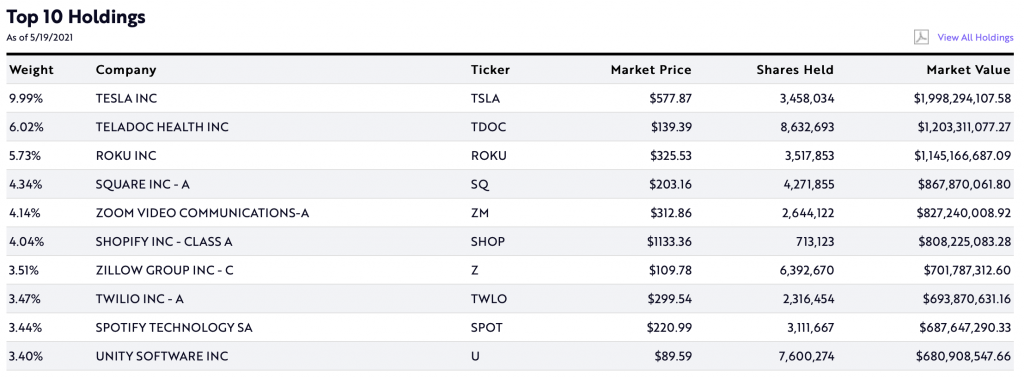

ARK사의 ETF ARKK는 테슬라의 비중을 ETF 단일 종목 최대치인 9.99%로 유지하고 있다. 위와 같은 이유로 ▲테슬라와, ▲ARKK 그리고 ▲도지코인 ▲비트코인은 다소 상관관계를 가지고 있다고 생각한다.

<그림6> 캐시우드의 ETF ARKK의 포트폴리오 비중/ ARK.

<그림6> 캐시우드의 ETF ARKK의 포트폴리오 비중/ ARK.인플레이션과 금리 인상에 베팅

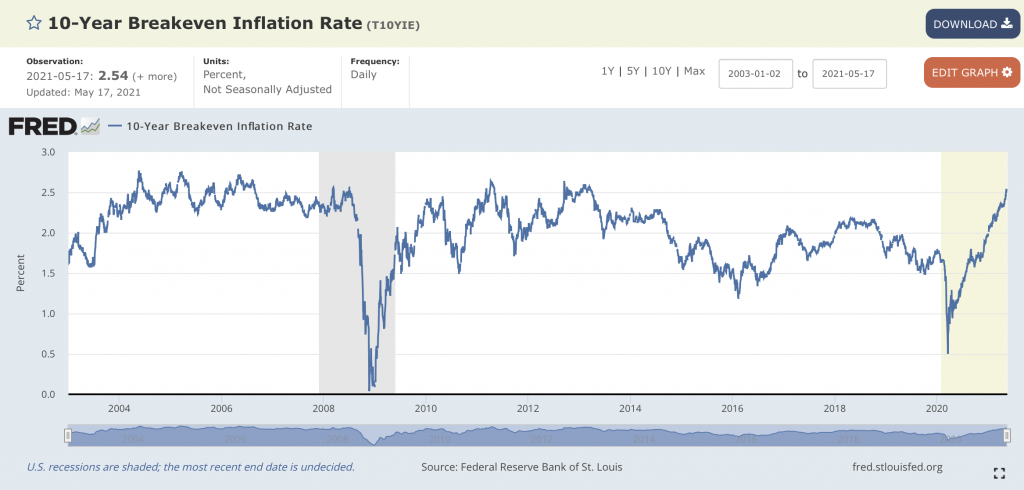

추가로 마이클 버리는 이 거대한 숏 포지션 이외에 또한 ▲인플레이션과 ▲금리 인상에 베팅했다.

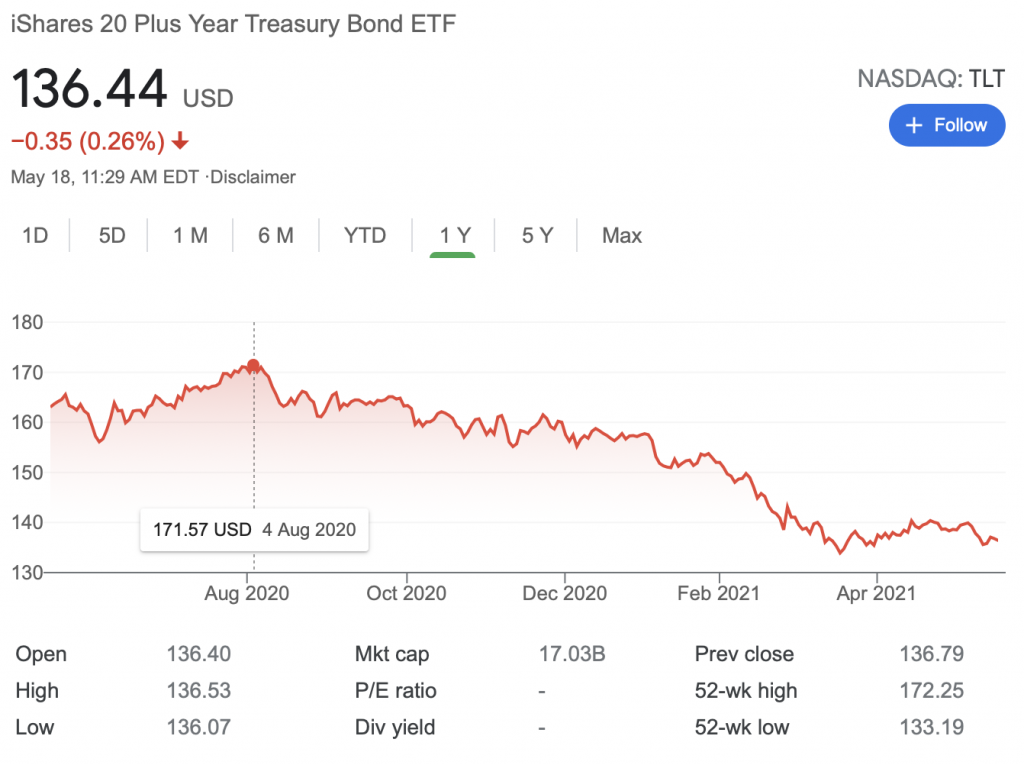

바로 미국 20년물 장기채의 하락에 베팅한 것이다. 이는 인플레이션 → 금리 인상 → 채권 가격하락으로 이어지는 시나리오에 베팅한 셈이 된다.

필자 또한 인플레이션과 금리 인상에 동일한 관점을 가지고 있으며, 자세한 내용은 아랫글을 참고 바란다.

맺으며

2005년부터 미국의 부동산 버블의 징조를 감지하고 미국 부동산에 빅쇼트를 한 무명의 투자자 마이클 버리, 과연 13년이 지난 2021년 다시 한번 시도한 이 빅쇼트의 결과는 어떻게 될 것인가. 만약 빅쇼트2가 나온다면 우리는 지금 영화가 될 시기에 있는지도 모르겠다.

정말이지 주식시장은 참 흥미로운 곳이다, 앞으로가 더 기대된다.